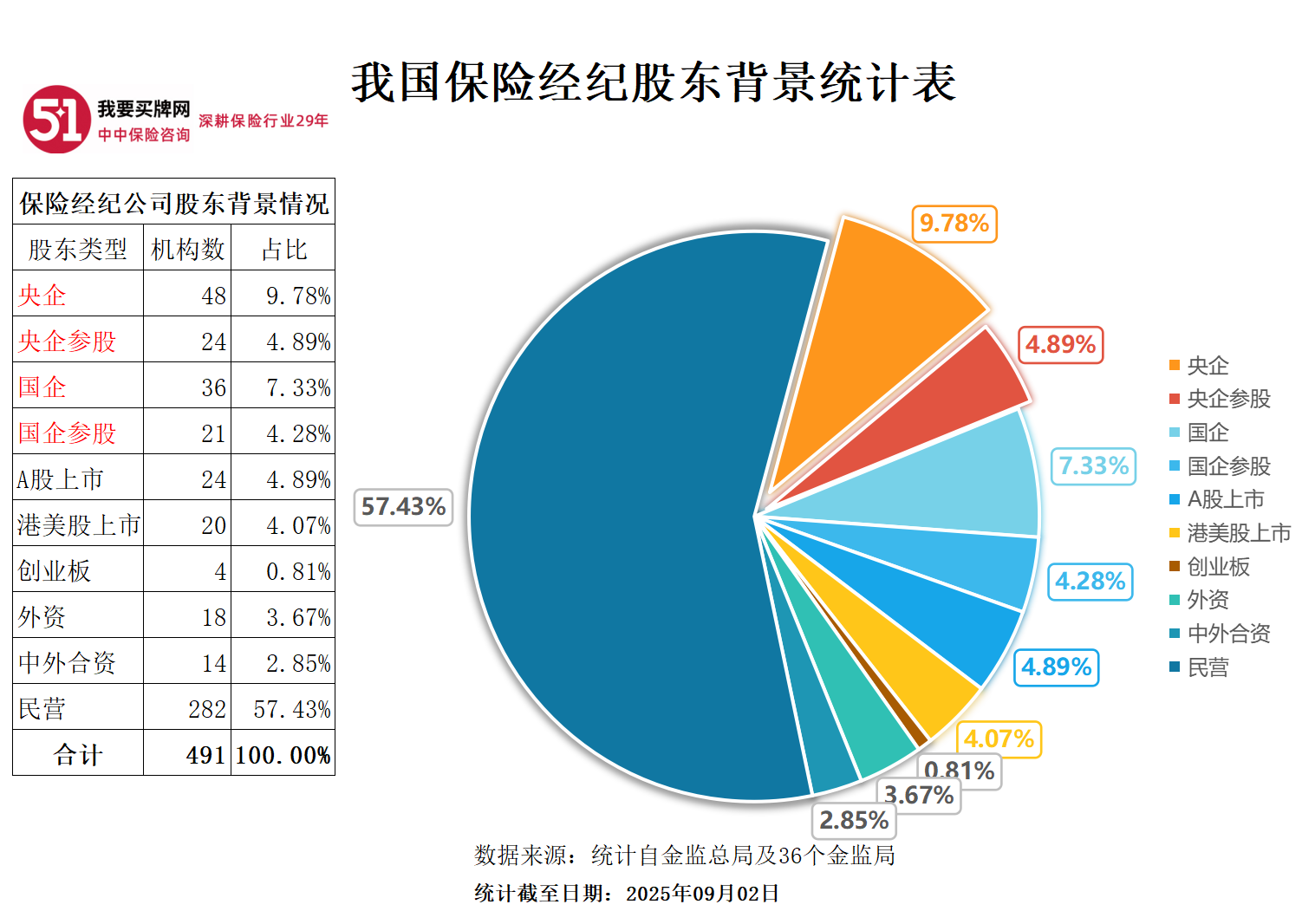

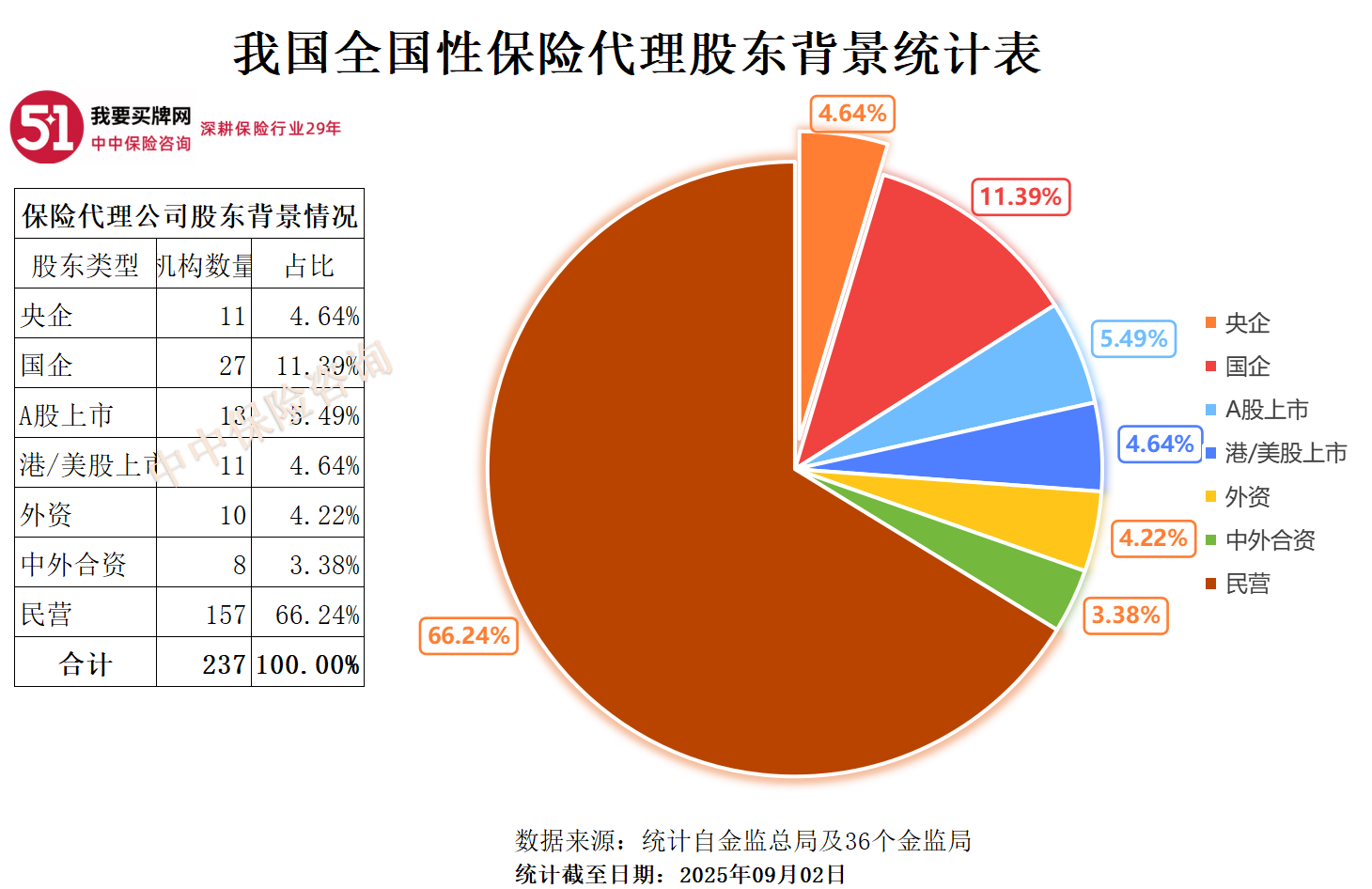

近年来,随着保险行业监管政策的逐步放开与市场集中度的提升,国有资本加速布局保险中介领域。截至2025年9月,全国491家保险经纪公司中,国资背景机构共129家,占比达26%,介入更深。(含央企、国企、央企参股、国企参股)。237家全国性保险代理公司中国资背景的38家,占比16.1%。本文基于央国企保险经代机构数据,结合行业趋势与典型案例,剖析国资入主保险中介的核心逻辑,为国有资本深化行业布局提供参考。

国家金融监督管理总局多次发布政策,支持财险公司通过市场化方式兼并重组,简化国资收购审批流程。2025年修订的《保险公司收购合并管理办法》将国资收购审批时间缩短30%,直接推动了国资加速整合保险中介资源。以中国海油收购上海海宁保险经纪为例,其将能源产业链风险管理经验注入中介业务,实现“保险+服务”深度融合,年保费规模突破10亿元。

截至2025年二季度,全国保险中介机构超2500家,但头部机构市场份额不足30%。国资通过收购整合,可快速提升行业集中度。例如,中国电建收购鼎昊保险经纪后,市占率从0.8%提升至2.3%,成为工程保险领域头部机构。

地方国资通过收购本地保险中介,完善区域金融服务网络。湖州浙兴投资集团收购浙江时代保险代理后,将其纳入长三角一体化服务矩阵,为当地小微企业提供“保险+信贷”综合解决方案,覆盖企业数量同比增长120%,有效降低区域金融风险。

能源、建筑类央企通过收购保险中介,实现供应链风险管理经验的价值转化。中国电建收购鼎昊保险经纪后,为海外工程项目定制工程延误险、政治风险险等特殊场景保险,覆盖全球30余个国家,年风险保障额度超500亿元,占其海外工程总投资的5%。

保险中介积累的客户数据与风险案例,成为国资优化产品设计的重要依据。中国燃气收购深圳大华联合保险经纪后,基于其燃气用户数据开发“燃气管道第三者责任险”,覆盖全国120个城市,年保费收入突破2亿元,赔付率低于行业平均水平15%。

地方国资控股保险中介后,可深度介入区域产业定制化服务。例如,南充农业投资收购康宏保险经纪,推出“完全成本保险+收入保险”组合产品,覆盖四川、重庆等粮食主产区,惠及农户超50万户,承保面积占区域耕地面积的30%。

国资收购保险中介的核心目标之一是提升服务实体经济能力。北京财富管理收购银河保险经纪后,推出“农业产业链综合保险”,为生猪养殖、农产品加工等环节提供全流程风险保障,覆盖企业超2000家,年保费规模达5亿元。鞍钢集团收购北京鞍汇联保险经纪后,通过增资至1亿元,使其核心偿付能力充足率提升至150%,为钢铁产业链提供稳定的风险对冲工具,覆盖企业客户超500家。

国资通过整合中介机构的风控能力,推动“保险+服务”模式创新。中国海油为海上风电项目提供“灾害预警+损失预防”服务,将保险赔付率从行业平均的45%降至28%;中国交建收购中交保险经纪后,为海外基建项目建立“地质灾害监测+应急救援”体系,年减少损失超3亿元,占项目总投资的2%。

保险中介牌照的轻资产属性与稳定现金流,成为国资优化资产负债表的重要工具。广西北投供应链科技收购广西润亨保险销售后,利用其佣金收入反哺地方财政,同时通过风险管理服务降低城投平台债务依赖度,相关业务贡献营收占比达15%。

预计到2025年末,前10家保险中介机构市场份额将突破40%,国资背景机构占比超60%。头部机构将通过并购进一步扩大优势,例如中国电建计划收购3家区域性保险经纪公司,目标市占率提升至5%。

国资将推动保险中介从“渠道销售”向“风险解决方案提供者”转型。例如,中国电建试点“工程保险+碳交易”模式,为新能源项目提供碳资产风险保障,预计年保费规模达3亿元。

监管部门将继续完善并购重组政策,优化股东资质要求、简化审批流程。同时,国资收购将更加注重业务协同与风险管控,避免盲目扩张。例如,鞍钢集团要求旗下保险经纪公司建立“三道防线”风控体系,确保偿付能力充足率始终高于150%。

国资入主保险中介行业,既是政策导向与市场变革的必然结果,也是国有资本从单一业务向生态化布局的战略转型。截至2025年9月,国资背景保险中介机构已贡献行业35%的保费收入与40%的风险保障额度。未来,随着行业监管趋严和市场化改革深化,国资在保险中介领域的角色将进一步凸显,推动行业向专业化、差异化方向发展。对于国有资本而言,精准把握政策机遇、深度整合产业资源、持续创新服务模式,将是实现“1+1>2”协同效应的关键。(完)

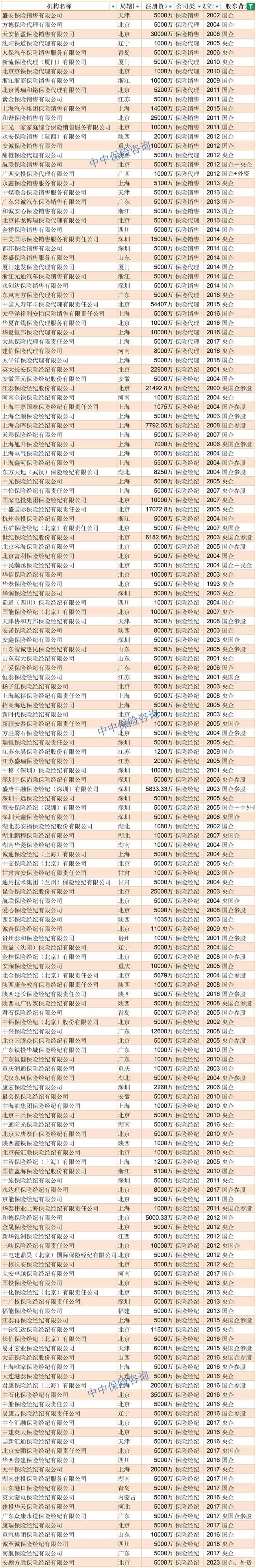

附总表:

一、政策驱动:监管引导与行业规范化的双重推动

1. 监管政策明确鼓励兼并重组

2. 行业集中度提升需求迫切

3. 区域布局优化与地方经济赋能

二、市场整合:业务协同与资源互补的双重目标

1. 产业链延伸:能源、建筑等领域的资源整合

2. 数据资源整合:优化精算模型与产品设计

3. 区域市场深耕:地方国资的金融服务平台化

三、战略布局:服务实体经济与风险分散的双重考量

1. 服务国家战略需求

2. 风险减量服务:从“事后赔付”到“事前预防”

3. 资本运作与资产优化

四、典型案例解析:国资入主的路径与成效

1. 央企标杆:中国海油与上海海宁保险经纪

2. 地方国资样板:湖州浙兴投资与浙江时代保险代理

3. 产业协同典范:中国电建与鼎昊保险经纪

五、数据透视:国资在保险中介领域的布局全景

1. 股东背景分布

2. 区域布局特征

3. 业务结构占比

六、未来趋势:国资在保险中介领域的角色深化

1. 行业集中度持续提升

2. 服务模式创新加速

3. 监管与市场的双向互动

结语

TOP